10MnMOV圓鋼、10MnMoV鋼板價格探底后回升

繼續擴張再度引發了市場的擔憂,這本身就是在預期之中,只是美聯儲態度的快速轉變反而讓亮哥覺得不那么踏實了,畢竟在上一輪金融危機全球大放水之后,美聯儲在2013年6月的議息會議中就表示如果失業率下降至7%就開始縮減QE,但是直到2014年3月份失業率已經降至6.7%也沒有啟動縮減計劃, 是到2014年6月份失業率降到6.2%才開始縮減。另外就是拜登誓旦旦的基建計劃,錢從哪來?所以個人認為當前美聯儲的態度轉變,并不一定是向市場預期妥協,更有可能依然是市場預期管理的一環,通過給出明確的加息時間點和縮減QE的態度,通過影響市場預期來影響通脹,可以理解為測試市場的反應,至于是否能如期“關水龍頭”,就看市場會如何反應了,至少短期是把有色金屬期貨的價格打壓下來了,黑色金屬也有所回調。

10MnMOV圓鋼、10MnMoV鋼板價格探底后回升海外大宗的供給缺口在哪?

如果說美聯儲政策更像是通過打嘴炮來影響市場,那么另一個影響全球大宗的因素,即全球供需錯配就顯得更實在些。實際上當前的全球供需錯配,主要是表現為發達 在自身較好的醫療體系和福利體系的保障下居民消費率先恢復,而自身的產品供給、海外新興市場 的商品供給依然滯后。美國公布的積壓訂單基準數在2020年6月份左右快速攀升,從16左右升至2021年5月份的45左右,創下新高,而生產指數減去訂單指數的差值也跌至歷史新低,說明美國國內的供需錯配已經達到很高水平,且目前來看還沒有出現好轉的跡象。

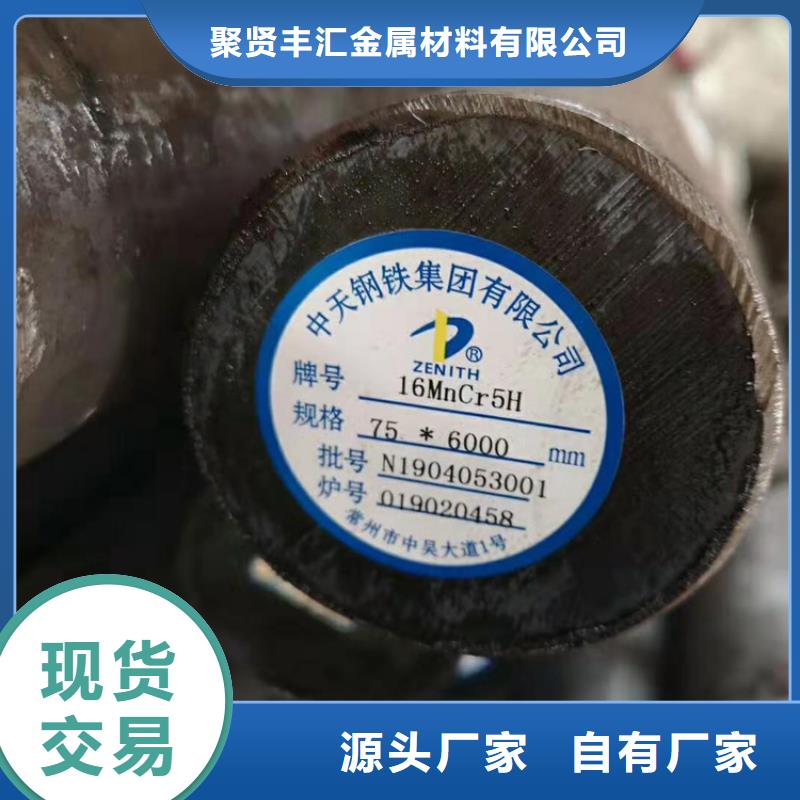

不過從全球生鐵產出的角度看,除中國外的生鐵產量和粗鋼產量都已經恢復到了往年正常水平,而全球生鐵和粗鋼的總產量也在中國增產的支撐下,10MnMoV圓鋼繼續破前高。因此從全球供需的角度來看,目前大宗商品的在發達經濟過高的價格,根源應該是近幾年遺留下來的貿易保護政策阻礙了資源的國際性流動所致。

粗鋼產量遇天花板

按照世界鋼協數據顯示,2020年全球粗鋼產量達到18.64億噸,同比下降0.9%,而中國粗鋼產量為10.52億噸(修正值為10.65億噸),同比增加5.2%,也就是說疫情之下只有中國的鋼鐵生產率先恢復并且補充了其他 的供應缺口,不過我國人均粗鋼產量已經達到或超過美國、德國、日本等 高峰時期的水平,這個時候“碳達峰”的出現也是順理成章,而且鋼鐵行業“碳達峰”的目標比全國目標提前了五年,在低碳生產技術和碳捕捉尚未形成規模化的當下,通過控制粗鋼產量來控制碳排放是上半年的主要措施。

消費旺季之下的鋼廠限產因為加劇了國內的供需錯配而被叫停,而隨著消費淡季的到來,環保敏感區域的限產也被再次提出,山東的焦化去產能也出臺了具體壓減目標,可以看出下半年“碳中和”之下鋼鐵行業的結構調整依然會繼續,不過在方式方法上會避免此前的一刀切,且會注意對大宗商品價格的影響。

10MnMOV圓鋼下半年趨勢的猜想

分析了一圈,有朋友可能會問,那么下半年的黑色金屬到底會是朝什么方向走呢?10MnMOV鋼板個人認為震蕩回落的可能性還是比較大的,但是三個關鍵影響因素每一個都充滿變數,亮哥也只能從理性人的角度去分析后面可能的趨勢。

關于美元貨幣,不論美聯儲是在做預期管理也好還是真的會按照計劃執行,至少當前的通脹壓力大是客觀事實,要控制通脹壓力就必須壓制大宗商品價格,不管采取的是什么手段;

海外大宗的供給缺口肯定不會一直持續下去,之前有傳聞美國取消部分產品的進口關稅,歐盟也計劃增加進口配額,而且隨著疫苗接種覆蓋率的擴大,自身的供應鏈也有望在下半年繼續恢復,歐美的鋼價也有望回歸全球平均價格水平;

隨著海外工業品供給的恢復,對國內的轉移訂單需求也會隨之弱化,當前出口高位回落的趨勢依然有可能延續,國內鋼鐵下游行業對鋼材的需求強度大概率會下降;

不過國內依然會穩步推進鋼鐵產業結構調整,而且如果海外市場大宗價格能夠有序回落,國內推進限產、焦化去產能等工作的緩沖墊也會更厚,在一定程度上也有可能抵消價格下跌的利空,畢竟亮哥一直在說,我們所有的政策的目的不是打壓產業鏈某一方,核心是穩定,之所以出手干預的是因為之前產業鏈利潤分配嚴重不均,如果下半年因為鋼價下跌導致鋼廠利潤被大幅擠壓,那么限產仍有可能重新提上日程。

所以整體來看,10MnMOV圓鋼下半年中長期的利空因素可能會更多一些,但國內的行業政策可能會視實際情況進行調整,起到緩沖墊作用。拋磚引玉,歡迎大家在評論區拍磚、提出自己的看法